みなさんこんにちは。今回はみんな大好きウェルスナビの2022年Q3決算をまとめていきます。Q2の決算はまずまずといった感じでしたが、米国の利上げとインフレの影響から米国市場はボロボロ。そしてウェルスナビの株価もボロボロでした。そんな苦しい状況がしばらく続きそうなウェルスナビのQ3決算はどうだったのか。中身を詳しく確認していきます。ウェルスナビの決算をサクッと確認したい方や、これから投資を考えている方の参考になれば幸いです。

みなさんこんにちは。今回はみんな大好きウェルスナビの2022年Q3決算をまとめていきます。Q2の決算はまずまずといった感じでしたが、米国の利上げとインフレの影響から米国市場はボロボロ。そしてウェルスナビの株価もボロボロでした。そんな苦しい状況がしばらく続きそうなウェルスナビのQ3決算はどうだったのか。中身を詳しく確認していきます。ウェルスナビの決算をサクッと確認したい方や、これから投資を考えている方の参考になれば幸いです。

本記事の内容

- ウェルスナビの決算サマリー

- 決算のポイント

- まとめ

1.ウェルスナビの決算サマリー

まずは数字の確認から。

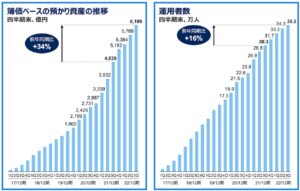

公式IRより

売上高:17.14億(YoY +36.5%、QoQ +5.1%)

広告宣伝費除く営業利益:6.25億(YoY +44.6%)

営業利益:1.05億(黒字転換)

率直に米国市場が軟調な中での前年同期比+36.5%成長と、前四半期比+5.1%成長は立派な数字だと思いました。相変わらず米国の状況は不透明感が強いため、Q4もウェルスナビにとっては逆風が続くと想定しています。今のところPTSの反応もまずまずといった感じで、市場も好感したのではないでしょうか。これから決算の中身を確認していきます。

まずは現在のチャートの確認から。

ウェルスナビの年初来チャート

株探より

年初来で見れば、まだ底値圏をうろうろといった感じ。10月の底値からようやく反転の兆しが見えてきましたね。今回の決算を機にもう一段階上に行ってくれることを期待しています。ただ、ウェルスナビのビジネスは少なからず米国市場の影響を受けることになるので、このまま素直に右肩上がりとはいかないと思っています。

特に、今年後半の米国市場の状況とウェルスナビの動きには注目していきます。

ここからは、決算説明資料から感じた注目ポイントについてまとめていきたいと思います。

2.決算のポイント

決算資料の内容からポイントを紹介していきます。

- 決算ハイライト

- ビジネスハイライト

- SBIグループとの業務提携解消について

2-1:決算ハイライト

公式IRより

公式IRより

以下ポイント抜粋

- ARRは67.9億円(YoY +33.4%)と既存顧客の収益は順調に推移。

- 解約率は1%以下と低水準を維持。

- Net AuM retensionは120%以上を維持。

この辺は前期とほぼ同水準を維持しています。 AuM retensionが120%以上というのは、ざっくりいうと新規顧客が増えなくても、今の顧客だけで20%収益が伸びまっせということ。ウェルスナビのビジネスモデル上、ユーザーは長期投資が基本なので解約率も低く収益性は非常に安定していると言えます。

2-2:ビジネスハイライト

公式IRより

公式IRより

以下ポイント抜粋

- 新規運用者数は、前年同期比で+16%と微増。前四半期比ではさらに微増であった。

- 計画よりも遅れてはいるが、しっかりと人材確保は継続している。

新規顧客数の鈍化は否めないですが、ここまで市場が不安定になると投資を始めにくい心理が働くため仕方がないところだと思います。特にウェルスナビを利用するような人は初心者が多いので尚更ですね。米国をはじめとしたマクロ環境が落ち着いてくれば徐々に変化してくるところだと思っています。逆を言えば、金融緩和で広告投下を積極的にやっても新規顧客数が伸びない場合は何か問題があるということです。

現在は米国で大規模なレイオフが行われていますが、ウェルスナビは少数精鋭で優秀な人材を増やしている点はポジティブだと感じました。ウェルスナビのようにキャッシュがしっかりとある企業は、投資を抑制しながらも必要なところには積極的に投下することができるということですね。

2-3:SBIグループとの業務提携解消について

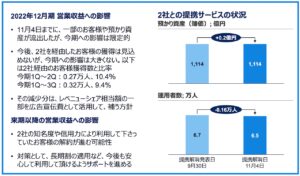

公式IRより

公式IRより

公式IRより

公式IRより

公式IRより

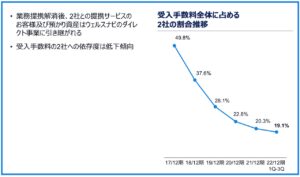

以下ポイント抜粋

- 営業収益に変更は無し。レベニューシェアの支払いがなくなることにより、営業利益は1,200万円の上方修正を行う。

- 通期預かり資産の見通しに変更は無し。

- 受入手数料全体に占める2社の割合は19.1%まで低下している。

- リスクとしては2社の知名度や信用力によって利用していた顧客の解約が考えられる。

SBIグループからウェルスナビを知った方も多いと思います。私もその一人でした。IRではSBIグループに支払っていたレベニューシェア分を広告宣伝費に回してカバーする的な発言もありましたが、実際にどれだかカバーできるかは不透明ですし、新規顧客の流入には少なからず影響してくるとは思います。ただ、ウェルスナビ自体の知名度が上がってきていることも事実です。

この辺は今後の影響も踏まえQ4決算でしっかりと確認していきたいところですね。

以上、気になったポイントまとめてみました。マクロ環境が大きく変化している中で、ウェルスナビのビジネス自体は至って順調だと感じました。昨年までのコロナ相場が終わり、市況が正常化に向かう中でうまくその波を乗り越えて行ってほしいものです。

3.まとめ

ここからは2022年Q3のウェルスナビの決算をまとめていきます。

- ウェルスナビの22年Q3決算は、営業収益、ARRともに前年同期比+30%超えと依然として高成長を維持。前期に引き続き黒転を達成。

- 不安定な市況の中、解約率も1%以下と低水準、Net AuM retensionは120%以上を維持している。

- 新規顧客数の伸びは鈍化傾向にあるものの、マクロ環境が落ち着いてくれば潤沢なキャッシュで広告積極投下する準備はできている。

- SBIグループとの契約解消によって営業収益の影響はないと予想。一方でレベニューシェアの支払いがなくなるため、営業利益は上方修正を行う。顧客流出や新規顧客獲得に対する影響はQ4以降にしっかり確認する必要がある。

こんな感じです。いかがだったでしょうか。

私はウェルスナビ、ホールドで行きます。インフレがピークを迎え利上げのピークも見えてくれば、来年以降のウェルスナビを取り巻く環境も少しずつですが改善されていくと考えています。特にウェルスナビのようなストック型のビジネスモデルでは、短期の株価のうねりは気にすることなく、どっしり構えた長期投資で利益を目指していきたいですね。

需要はないかもですが、今後もウェルスナビの成長に注目していきます。

今回は以上です。最後までお読みいただきありがとうございました。ツイッターも楽しくやってますのでフォローお願いします。

米国株投資に興味のある方は、まずは口座開設から始めてみてはいかがでしょうか。

つみたてNISAなら楽天証券がおすすめです。

FXならDMM証券がおすすめです。

日本株ならLINE証券がおすすめです。