- 新NISAの準備してないけどまずい?

- 新NISAって旧NISAと比べてどうなの?

と気になる人に向けて、今回はもうすぐ始まる新NISAと旧NISAとの違い、新NISAの特徴と始め方を詳しく解説していきます。

今から準備しては遅いのかな?と不安な方も安心してください。

私もまだはっきりと決めていません。

新NISAを始めるタイミングは人それぞれです。

新NISAの始めるタイミング

- 思い立った時でOK

- 決断できたら手続きは早い方がいい

- 自分のペースでまずはやってみる

これが大事。

そこで今回は

本記事の内容

- 新NISAおすすめの始め方

- 新NISAの特徴

- 新NISAのデメリット

- 旧NISAと新NISAとの違い

- 新NISA投資シミュレーション

- 旧一般NISAとつみたてNISAをやってる人はどうなるの?

この辺りについて、実際に移行しようと考え中の私がわかりやすくまとめていくので、モヤモヤしてる人でもきっと新NISAを始められるようになるはず!

この記事を書いている私は米国株投資家。2020年からつみたてNISAで運用中で現在の含み益は70万円ほど。

新NISAでも長期運用を続けていきます。

1.新NISAおすすめの始め方

これから投資をする人は、下記のような順番で進めていくとスムーズでわかりやすいです。

これから投資をする人は、下記のような順番で進めていくとスムーズでわかりやすいです。

新NISAの始め方

- 投資金額と運用スタイルを決める

- 投資商品を決める

- 金融機関を決める(NISA口座の開設)

1-1:投資の基本

失敗しにくい投資の基本は

つみたて・分散・長期

この3つだけです。

ポイント

- 積立しか勝たん。ドルコスト平均法が最強

- 米国への投資は世界への投資と同じ

- 長期投資で複利の力を享受する

上記の3つを遂行していけば、リスクの幅を抑えられると同時に、利益を最大化できる可能性が高くなります。

1-2:投資金額と運用スタイルを決める

まずは投資金額と運用スタイルを決めましょう。

私はつみたて投資枠を最優先に使用します!

多くの人にとっての最適解が積み立てである理由は、ドルコスト平均法で買い付け単価を平準化できるから。

ドルコスト平均法とは

長期的な投資において、一定期間ごとに一定額を投資することで、市場の変動によるリスクを抑え、投資結果を平準化する投資手法です。

例えば毎月1000円投資をする場合、その株が1株100円なら10株購入、500円なら2株購入といった買い方で、平均すると2000円で12株なので1株166円の買い付け単価になるわけです。

投資ではタイミングを図ることは不可能とされています。そのためドルコスト平均法では、高値掴みを防止するには効果的な手法と言えますね。

投資金額の決め方は人それぞれ。生活していて無理のない金額を設定しましょう。

例えば私の場合、つみたてNISAでは毎月3万3000円に設定して積み立てを行っていました。

出典:らくだのつみたてNISA時価評価額(23年12月末時点)

出典:らくだのつみたてNISA時価評価額(23年12月末時点)

つみたてNISAをすでにやっている人はそのまま金額を継続できるし、商品も自動的に引き継ぐことができるんだ。

それは楽ちんだね。

初めてNISAを利用する人ならお試し1万円からでももちろんOK。

積み立て金額は後から変更できるので、慣れてから徐々に増やしていけばいいです。

年間で120万円の投資枠があるので、満額の10万円積み立てできる余裕のある人や、投資上級者の方は早めに枠を使い切ってしまうのも戦略としておすすめです。

1-3:投資商品を決める

私がおすすめする新NISAでの投資商品は、

- eMAXIS Slim S&P500

- iFreeNEXT FANG+インデックス

この2つです。

S&P500がおすすめの主な理由は3つ。

- 米国の時価総額上位500社に一括投資ができる

- 業種分散している

- 長期投資に向いている

よく比較される全世界株式(通称オルカン)でも同じことが言えるとは思いますが、私としては米国株だけで十分と考えています。

米国の上位500社の時点で世界的にビジネスを展開していますし、新興国のリスクを考えれば米国だけでいいのかなと。

それに世界経済の中心は米国であり、米国の影響力は非常に強いと言えるからです。

とはいえオルカンを否定してるわけではありませんし、比べることもしません。

どちらにしてもリターンは似てきますし、長期で見れば誤差程度になると思うので好みで決めて問題ありません。

私がつみたてNISAで運用していた商品はeMAXIS Slim 米国株式(S&P500) 現在は70万円ほどの利益となっているので結果としては十分です。

出典:eMAXIS Slim 米国株式(S&P500)月次レポート(2023年12月末時点)

常につみたてNISAのランキング上位にいる商品なので知ってる方も多いと思いますが、米国のS&P500指数に連動した投資成果を目指す商品がこれ。

最新の組入銘柄は以下の通り。 出典:eMAXIS Slim 米国株式(S&P500)月次レポート(2023年12月末時点)

出典:eMAXIS Slim 米国株式(S&P500)月次レポート(2023年12月末時点)

上位にいるのは世界的な大企業で、アップルやマイクロソフト、アマゾンなど、生活インフラになっているサービスや商品を扱っている企業がずらりと並んでいます。

ちなみにS&P500の特徴として、株価の下がっている銘柄=時価総額が下がった銘柄は自動的に組入から除外されていきます。

そのため

常に業績の良い企業だけが生き残れるというサバイバル制度

これがS&P500の素晴らしいところです。

もう1つのおすすめFANG+についてはこちらの記事を参考にしてください。

-

-

【新NISA】成長投資枠はFANG+にしとけ

続きを見る

1-4:金融機関を決める(NISA口座の開設)

新NISAは長期投資になるから証券会社を決めるのは重要な作業になるよ。

そうだよね。しっかり特徴や違いを理解して口座開設したいな。

それなら下の記事を参考にしてください。

新NISAにおすすめの証券会社を厳選しています。

-

-

【米国株初心者】おすすめの証券会社4選

続きを見る

2.新NISAの特徴

新NISAには、以下のような特徴があります。

新NISAの良いところ

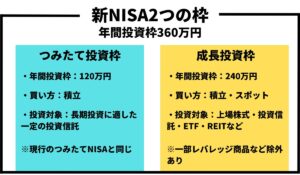

- 年間投資枠が最大で360万円に大幅増額

- 非課税期間が恒久化し、長期投資が可能に

- つみたて枠と成長投資枠の2本立てでいいとこ取りができる

- 売却すると非課税投資枠が復活する

新NISAの最大の特徴は、なんといっても年間投資枠の拡大と非課税期間の恒久化だよ。

これは大きいね。長生きしなきゃ。

生涯投資額の上限は1800万と決められてはいるものの、非課税期間が恒久化されたことによって

早く投資枠を使い切って長く運用することで、複利の力を最大限発揮できる

これが新NISA最大のメリットです。

2-1:年間投資枠は360万円。生涯投資額は1800万円でずっと非課税

出典:らくだ調べ(2023年4月時点)

年間投資枠が360万円ってそんな大金を全て投資に回すのは難しいよね。私もこれはさすがに無理。

ほんとそう。でも早く埋めたほうがお金は増えるんだよね?

そうだけど、非課税期間は永久なわけだし焦る必要はないと思ってるよ。

まずは自分のペースで始めることが大事です。

若い方は特に時間を味方にすることができます。コツコツと続けることが何よりも重要です。

2-2:つみたて投資枠と成長投資枠の両方使える

ポイントとしては、2つの枠どちらも使う必要はなくて、つみたて投資枠だけを使用してもOK。

ただし、成長枠投資には最大でも1200万円の上限が設けられています。

つみたて投資枠の考え方

- 年間で120万円の投資枠だから月に10万円まで積み立てることが可能。長期投資専用と考える。

- 投資商品はつみたてNISAと同じ、低コストのインデックスファンドが中心で約200種類から選ぶことができる。

まずはつみたて投資枠を埋めることを考えながら投資計画を立てるのがおすすめだよ。

年間で120万か。投資としてはこれだけでも十分だね。

成長投資枠の考え方

- 年間で240万円の投資枠。月に12万円積み立ててもよし、スポットで購入してもOK。ただし、投資上限金額は1200万円までとなっている点に注意。

- 投資商品は上場株式やETF、REIT、現行の一般NISAの商品から「毎月分配」「高レバレッジ」「運用期間20年未満」のいずれかにあてはまるものを除外した投資信託など(投資信託だけでも2000種類ぐらいになる予定)

成長枠にレバレッジがないのは少し残念。

まぁリスクを考えたら妥当な気はするけどね。

投資に回せるお金は人それぞれなので、その人のライフサイクルや考え方によって、フレキシブルに利用できる新NISAはよく考えられた制度と言えますね。

残念ながら話題のレバレッジ商品は特定口座で買ってください。

今話題の3倍ブル債券ETFであるTMFについて書いた人気の記事です。

-

-

【全力投資OK?】TMFの魅力とリスク

続きを見る

2-3:売却すると非課税投資枠が復活する

特に新NISAのいいところとして、投資枠が復活する点が挙げられます。

メモ

例えば、100万円で購入した投資信託が200万円になって売却した場合、簿価である100万円分の投資枠が1年後に復活します。

1800万円の投資枠を使い切った猛者がいたとしても、売却すればまた非課税枠を使うことができます。

これは嬉しい制度ですね。

非課税枠が復活するのは翌年になるから、そこは注意して。

計画的に売買をする必要があるね。

3.新NISA3つのデメリット

税制優遇が魅力のNISAにも注意点があります。

3-1:元本割れする可能性がある

たとえ低リスクのインデックスファンドを選んだとしても、元本保証ではありません。特に2022年のようなインフレと米国の利上げ相場の中では、株式市場は低調でした。

投資を始めて数年は、マクロ経済や戦争などの外部環境の影響を受けやすいよ。だから長期で運用することを前提にして。

あくまでもリスク商品であることを理解しないとね。

3-2:損益通算ができない

課税口座であれば損益通算が可能ですし、確定申告を行えば最大で3年間の繰越控除も可能ですが、NISA口座では損益通算も繰越控除もできません。

そのため短期的な投機に近いような投資には向きません。

特に成長投資枠で個別株投資をする方は、比較的リスクが高いと思う。

成長投資枠は投資期間をしっかり考える必要があるよね。

3-3:海外転勤や留学する予定のある人は注意

5年以上海外赴任や留学する場合は、課税口座に移す必要があるので注意が必要です。

金融機関によって対応方法が違うため、必ずNISA口座を開設している金融機関に相談したほうがいいです。

デメリットはわかったけどまだ不安な方、個人的に相談したい方はココナラのサービスをご利用ください。

お客様に合わせた相談もできますのでぜひ。

米国株でつみたてNISAの始め方教えます 投資初心者向け。ゼロからサポートします。

4.旧NISAと新NISAとの違い

旧NISAと新NISAの違いをまとめると

- 新NISAでは大幅に投資金額が増額

- 新NISAでは非課税期間が恒久化

- NISAとつみたてNISAが一つに統合

新NISA制度は

ジュニアNISAは制度自体がなくなり、旧NISAとつみたてNISAが合体して進化した制度

と考えてもらえればOKです。

基本的な違いは以下の表がわかりやすいです。

出典:らくだ調べ(2023年4月時点)

旧NISAと新NISAには違いが多くあることがわかります。

ちなみに旧NISA制度は継続されます。2024年でなくなるわけではないのでご安心を。

旧NISA口座で運用しているものを新NISA口座に移すことはできないよ。新NISAは一からのスタートになるんだ。

旧NISAのものはそのままにしておけばいいってことかな?

そうだね。特に理由がなければそのまま運用し続ける方がいいと思うよ。

旧NISAの運用は特に何もしなければそのまま継続されます。一方で新NISAの商品や積立額の設定は新たに行う必要があります。

ただし、何もしなければ

旧NISA制度の条件をそのまま引き継げる

ので、現状維持で良い方は何もする必要はありません。

2024年開始直後には、NISAの申し込みが殺到することが予想されるため、余裕を持って口座開設することをおすすめします。

これから始めようと考えているけどまだ決まっていない方は下の記事を参考にしてください。

-

-

【米国株初心者】おすすめの証券会社4選

続きを見る

自分でやるには少し不安だし、直接聞いてみたい。そんな方向けにココナラで相談サービスもやっています。

ぜひご利用ください。

初心者向け。米国株投資の始め方教えます 投資初心者でも安心してスタートできるようサポートします。

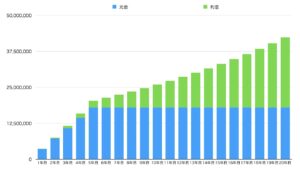

5.新NISA投資シミュレーション

例えば資金に余裕のある人なら

年間360万円を満額投資して、最短で5年で非課税投資枠の1800万円を埋め、その後ずっと寝かしておく。

こんなことができます(私には無理です)

下の表がそのシミュレーション結果です。

出典:らくだ作成(年利5%で算出)

元金1800万円に対して、最終的な積立金額は4200万円にもなります。そして運用益の2400万円が非課税に。凄すぎる。

利息の伸び方はグラフの方がわかりやすい。

出典:らくだ作成(年利5%で算出)

ブルーの元金は5年目でストップ。グリーンの利息の伸びが年々増えていることがわかります。これが複利の力です。最終的には元金と同額以上の利息がついています。

これは20年で算出していますが、新NISAでは期間の制限がないので、早く始めて長く運用することが資産を大きくするポイントです。

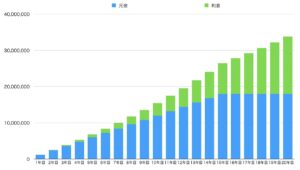

続いて頑張ればできるかも?年間120万円のつみたて投資枠だけをフルに使う方向け。

月10万円で年間120万円を投資して、15年で満額の1800万円。その後はほったらかしでOK。

下の表がそのシミュレーション結果です。

出典:らくだ作成(年利5%で算出)

元金1800万円に対して、最終的な積立金額は3380万円。運用益の1500万円が非課税になります。これでも十分ですね。

利息の伸び方はグラフの通り。

最速で満額投資したケースとの差額は800万円にもなりました。S&P500の運用利回りは平均で7%くらいと言われているので、もう少し差が出るかもしれません。

とはいえできる範囲で長く続けることができれば、誰でも貯金以上のリターンを得ることは可能です。

『つみたてを無理なく長く継続する』が新NISAでは大事なこと。

6.旧NISAとつみたてNISAをやっている人はどうなるの?

先ほども触れていますがそのまま継続していればOK。

2024年に新NISAが開始されればそのまま現在の口座から引き継がれることになります。

現在の積立金額や商品の設定なども自動的に引き継がれるので心配いらないよ。

ただし、旧NISA口座とは完全別物になるので以下の点に注意してください。

注意

- 一般NISAの非課税期間は最長でも5年間だけ。その後ロールオーバーはできないため、タイミングをみて売却して新NISAに切り替える方が良い

- つみたてNISAも最長で20年間の非課税期間があるが、タイミングをみて新NISAへ乗り換えても良い

徐々に新NISAへ移行していくイメージでいいと思います。新NISAは非課税期間が恒久化されているので、長期で見ればその方が得策ですね。

NISA以外でも米国株投資をメインでやっているならmoomooアプリがおすすめ。

全ての情報がこれ一つで手に入ります。

しかも無料なのでダウンロードしてお試しください。

moomooについて詳しく知りたい方はレビュー記事をご覧ください。

-

-

moomooアプリの使い方

続きを見る

7.まとめ

新NISAについて

- 新NISAは旧NISAとつみたてNISAを合体させてパワーアップしたような神制度。生涯非課税投資枠は1800万円、非課税期間は恒久化。しかも売却すれば非課税枠が復活する

- 多くの人にとっての最適解は『つみたて投資枠を使う』こと。無理のない金額でコツコツとS&P500(米国株)やFANG+を長期で積み立てる

- 私のおすすめはeMAXIS Slim 米国株式(S&P500)とFANG+

- 新NISAはいつ始めても良い制度。ただし、どうせやるなら複利を活かすため早い方がいい。

特にこれから投資を始める人にはピッタリな制度が新NISAです。

最後に新NISA制度におすすめな証券会社をいくつか紹介しておきますので、直接チェックしてみてください。

新NISAおすすめの証券会社①:マネックス

新NISAおすすめの証券会社②:松井証券

米国株投資おすすめ書籍