みなさんこんにちは。今回はみんな大好きDatadogの2022年Q4決算をまとめていきます。ここまで決算自体はそこまで悪くないSaaS関連銘柄ですが、市場からの目が厳しく株価的にはかなり低迷しています。そろそろ反転の兆しが見えてきてもいいように感じているので今回も中身を詳しく確認していきます。

みなさんこんにちは。今回はみんな大好きDatadogの2022年Q4決算をまとめていきます。ここまで決算自体はそこまで悪くないSaaS関連銘柄ですが、市場からの目が厳しく株価的にはかなり低迷しています。そろそろ反転の兆しが見えてきてもいいように感じているので今回も中身を詳しく確認していきます。

Datadogの決算をサクッと確認したい方や、これから投資を考えている方の参考になれば幸いです。

本記事の内容

- Datadogの決算サマリー

- 決算のポイント

- まとめ

1.Datadogの決算サマリー

売上高:予想 $449.3Mに対して、結果 $469.4M(YoY +44%)

EPS:予想 $0.19に対して、結果 $0.26

Q1ガイダンス:売上高予想 $482Mに対して、結果 $468M

Q1ガイダンス:EPS予想 $0.24に対して、結果 $0.23

FY23ガイダンス:売上高予想 $2.19Bに対して、結果 $2.08B

FY23ガイダンス:EPS予想 $1.15に対して、結果 $1.06

結果は売上高とEPSはクリア。ガイダンスは未達という結果となりました。ガイダンスは保守的との見方もありましたが、株価は当然下がりました。きついですね。

Datadogの1年チャート

ヤフーファイナンスより

昨年から超低空飛行が続いていますね。今回の決算で反転かと期待しましたが、しばらく厳しい展開が続きそうです。特にバリュエーションの高いDatadogのようなハイグロ系は金利の影響をもろに受けるので、インフレの沈静化による利上げ停止が織り込まれないと厳しいかもしれません。

ここからは決算資料とカンファレンスコールから感じた注目ポイントについてまとめていきたいと思います。

2.決算のポイント

決算資料とカンファレンスコールの内容から印象的だったポイントを紹介。

- 決算ハイライト

- ビジネスハイライト

- 今後の見通し

2-1:決算ハイライト

公式IRより

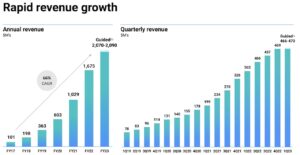

第4四半期の売上高は4億6,900万ドルで、前年同期比44%増、前四半期比8%増、ガイダンスレンジの上限を上回った。

公式IRより

ARR10万ドル以上の顧客数は、前年の約2,010人から約2,780人に増加した。これらの顧客は当社のARRの約85%を占める。また、ARRが100万ドル以上の顧客は、昨年末の216社から317社に増加した。

以下カンファレンスコールよりポイント抜粋

- 顧客数は、昨年の約18,800社から約23,200社に増加した。

- フリーキャッシュフローは9,600万ドルで、フリーキャッシュフローマージンは21%だった。これまでに3億5千万ドルを超えるフリーキャッシュフローを生み出している。

2-2:ビジネスハイライト

公式IRより

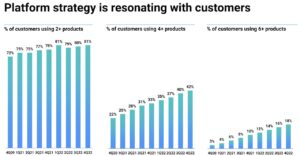

第4四半期末現在、81%の顧客が2つ以上の製品を使用し、前年同期の78%から増加した。また、42%の顧客が4つ以上の製品を利用し、前年同期の33%から増加した。また、6つ以上の製品を利用している顧客は昨年の10%から18%に増加した。

公式IRより

ドルベースの純保有率は、お客様の利用が増えより多くの製品を採用したことにより、引き続き130%を超えた。

また、売上総利益維持率はここ数四半期で変化なく、90%台半ばから後半で安定的に推移している。総売上維持率が高く安定しているのは、お客様にとってDatadogのプラットフォームがミッションクリティカルであることを示すものだと考えている。

以下カンファレンスコールよりポイント抜粋

- 全体として、新規の獲得と新製品のクロスセルが引き続き拡大する一方で、既存顧客の利用は減速している。大口顧客によるクラウドコストの最適化の継続と、例年より顕著な12月後半の季節的減速が要因。

- 大口顧客に対する総支出額の拡大には、まだまだ大きな機会があると考えている。2023年1月時点で、Fortune500のうち37%がDatadogの顧客であり、昨年の30%から増加している。

- フォーチュン500の金融サービス企業、大手連邦政府機関と7桁の契約、日本の大手システムインテグレーターと7桁の契約、世界有数の保険会社と数百万ドル規模の拡張契約を締結した。

2-3:今後の見通し

公式IRより

見通し策定にあたっては、過去の実績と比較した当社顧客の有機的な成長について引き続き保守的な仮定をおいている。

以下見通しに関するポイント抜粋

- 2023年度の投資について。当社は引き続き短期的な財務の健全性と大規模な長期的機会への投資のバランスをとっていく。非GAAPベースの営業利益ガイダンスはこの規律を反映している。

- 2023年度の売上原価を含む営業費用は、前年度比30%台前半の増加を計画。また、2023年度の従業員数は前年度比20%台半ばの増加を計画(2022年度は前年比約50%増)

3.まとめ

ここからは2022年Q4のDatadogの決算をまとめていきます。

- 22年Q4決算は売上高とEPSはクリア、ガイダンスは未達となり株価は下落した。ただし、保守的なガイダンスと仮定すると上振れる余地はある。

- ARR10万ドル以上の顧客数は、前年の約2,010人から約2,780人に増加。これらの顧客はARRの約85%を占める。また、ARRが100万ドル以上の顧客は、昨年末の216社から317社に増加した。

- ドルベースの純保有率は、引き続き130%を超えた。また、売上総利益維持率はここ数四半期で変化なく、90%台半ばから後半で安定的に推移している。

- フリーキャッシュフローマージンは21%と引き続き高水準を維持している。

こんな感じです。いかがだったでしょうか。

株価だけ見れば下落していますが、足元のビジネスは至って順調と言えるのではないでしょうか。個人的には全く問題なくホールドでOKと思いました。この辺りの銘柄は短期的にはマクロの影響をもろに受けますが、長期では報われると考えています。

今回は以上です。最後までお読みいただきありがとうございました。ツイッターも楽しくやってますのでフォローお願いします。

22年Q3決算の記事

-

-

Datadog 2022年Q3決算まとめ

続きを見る

米国株投資に興味のある方は、まずは口座開設から始めてみてはいかがでしょうか。

つみたてNISAなら楽天証券がおすすめです。

FXならDMM証券がおすすめです。