みなさんこんにちは。今回はみんな大好きアファームの決算をまとめていきます。最近のグロース株の中でも特に暴落の嵐だったアファーム。ほんと死にそうでした。たぶんホルダーの方は唖然としていたと思います。そんなアファームの決算後の株価は+30%と大暴騰したので、中身を詳しく確認していきます。アファームの決算を詳しく知りたい方や、これから買おうか悩んでいる人の参考になれば幸いです。

みなさんこんにちは。今回はみんな大好きアファームの決算をまとめていきます。最近のグロース株の中でも特に暴落の嵐だったアファーム。ほんと死にそうでした。たぶんホルダーの方は唖然としていたと思います。そんなアファームの決算後の株価は+30%と大暴騰したので、中身を詳しく確認していきます。アファームの決算を詳しく知りたい方や、これから買おうか悩んでいる人の参考になれば幸いです。

本記事の内容

- アファームの決算サマリー

- 決算のポイント

- まとめ

1.アファームの決算サマリー

売上高:予想 $344Mに対して、結果 $354.8M(YoY +54%)

EPS:予想 -$0.54に対して、結果 -$0.19

Q4売上高ガイダンス:予想 $352Mに対して、結果 $345~355M

FY22売上高ガイダンス:予想 $1.33Bに対して、結果 $1.33~1.34B

売上高、EPSはクリア。ガイダンスはQ4は少し弱いが通年ではクリアという結果でした。これを受けて株価は大暴騰となりました。地合いの影響や期待値が低く決算前から大きく売られていた反動もあったと思います。

アファームの現在のチャート

ヤフーファイナンスより

直近の大暴落で高値から10分の1となりました。この背景にはハイグロの地合い悪化とショッピファイやアップスタートの決算ミスによるフィンテックの収益悪化イメージが先行したことが大きな要因であると考えています。実際に私ももうダメなのかと思いましたし、多くの人がアファーム終わったと感じたはずです。しかし、昨日決算だったマルケタのカンファレンスコールを読んだ感じでは結構いけるかもと密かに期待していました。結果的にBNPL需要は死んでいなかったわけです。

ここからはカンファレンスコールを読んで感じたポイントをまとめていきたいと思います。

2.決算まとめ

- GMV

- 加盟店と消費者

- 通期上方修正

2-1:GMV

第3四半期のGMVは、前年同期比17億ドル増の39億ドルとなり、73%増加しました。当社のネットワークがますます充実していることを示すように、3月31日までの3ヵ月間および9ヵ月間の売上高とGMVのいずれにおいても、単一の加盟店が10%以上を占めることはありませんでした。これは、アファームの強さであり、強靭さの源泉であるビジネスの多様化が進んでいることを示しています。

GMVを分野別に見ます。旅行・チケットは、前年比122%増の390百万ドルとなり、前四半期の最高値を上回りました。最近、旅行規制が緩和され、アファームを利用して今すぐ旅行を予約し、支払いを延ばしたいというニーズが非常に高まっています。また、ライブイベントに対する消費者の需要も引き続き旺盛です。

一般消費財は、世界最大の小売業者との関係が深まったことにより、前年比448%の6億7,000万ドル超となり、ビジネスの季節性も高まりました。このカテゴリのGMVは前四半期比で約 2 億ドル減少しましたが、12月期のホリデーショッピングシーズンが季節的 に好調であったことから、予想どおりとなりました。スポーツ用品およびアウトドアは、前年度比21%減の4億2500万ドル、前四半期比では20%減となりましたが、これはPelotonが約40%減少し、他のフィットネス関連商品の成長で相殺されたためです。2021年1月1日に買収したPayBrightは、GMVがほぼ3倍になり、年間198%の成長を記録しました。私たちは、カナダでの成功や、現在ロードマップにあるその他の拡大機会について、将来性を高く評価しています。

カンファレンスコールより

前四半期のハードルは高かったものの、旅行需要の恩恵をしっかり受けています。またウォルマート提携による一般消費財の伸びが凄まじいですね。

2-2:加盟店と消費者

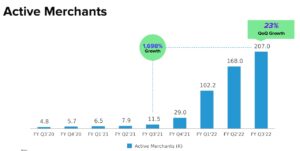

当四半期も消費者関連事業において素晴らしい成長を遂げました。アクティブユーザー数は137%増の1,270万人で、前四半期比では約150万人増加しました。この成長により、当四半期の取引件数は前年同期比162%増の1,050万件となりました。このように積極的なペースでユーザーを増やしているにもかかわらず、アクティブな消費者一人当たりの取引件数は前年同期比19%増の2.7%に増加し、頻度も増加しました。第3四半期には、Shopifyとのパートナーシップの継続的な拡大により、有効な加盟店が昨年の11,500店から210,000店近くにまで増加しました。前四半期比では、アクティブマーチャント(12ヶ月の末尾期間で計算)は、12月末の四半期から39,000人(23%)増加しました。

カンファレンスコールより

当決算でショッピファイとは独占契約の延長を発表しています。

2-3:通期上方修正

第22会計年度のこれまでの進捗が、第4四半期も引き続き力強い成長をもたらすと予想しています。今週初めに発表したガイダンスに基づき、第3四半期に見られたペロトンのGMVのトレンドは第4四半期も継続するものと考えています。スプリットペイ(分割払い)の貢献度は22年度のGMVの20%以上になると予想しており、このうち最も貢献度が高いのは、ショップペイ(分割払い)によるものです。取引費用以外の営業費用については、4月に速攻で採用したエンジニアリングチームや、当四半期後半に予定しているマーケティングキャンペーンにより、順次増加する見込みです。なお、当四半期の金利見通しは、現行の金利カーブを前提としています。

また、デビット・プラスの展開による大きな影響は想定していません。2022年6月30日に終了する第4四半期については、GMVが39億5000万ドルから40億5000万ドル、売上が3億4500万ドルから3億5500万ドル、取引コストが1億8500万ドルから1億9000万ドル、売上から取引コスト控除後が1億6000万ドルから1億6500万ドル、調整後の営業利益率がマイナス15%からマイナス11%、加重平均株式数が2億9000万ドルになると予想しています。

2022年6月期は、GMVが150億4,000万ドルから151億4,000万ドル、売上が13億3,000万ドルから13億4,000万ドル、取引費用が6億9,200万ドルから6億9,700万ドル、売上から取引費用を引いた額が6億3,800万ドル、調整後の営業利益率が7.6%からマイナス6.6%、そして加重平均持株数が約2億8,300万ドルになると予想しています。

カンファレンスコールより

多くの企業がガイダンスをミスする中、意外にもアファームは強気でした。通期上方修正はかなりポジティブな材料ではないでしょうか。

以上、気になったポイントまとめてみました。BNPLはオワコンではなく、まだ始まったばかり。そんな内容でしたね。

3.まとめ

ここからは22年Q3のアファームの決算をまとめていきます。

- アファームの22年Q3の決算は売上高とEPSはクリア。ガイダンスはQ4は弱いも通期上方修正でクリア。

- 決算を受けて株価は+30%と大暴騰。

- GMVは順調に伸びており、アクティブユーザー数および加盟店舗数が大幅に増加。ショッピファイと独占契約の延長を発表。

- 通期上方修正を発表。見通しは強い。

こんな感じです。いかがだったでしょうか。

たぶん多くの人がアファームは今のマクロでは向かい風。BNPLはオワコンだと思ったはずです。そんな中でしっかりと数字を出してきたマックス・レヴチン最高です。やはりペイパルマフィアは伊達じゃない。

今回は以上です。最後までお読みいただきありがとうございました。

米国株投資に興味のある方は、まずは口座開設から始めてみてはいかがでしょうか。

つみたてNISAなら楽天証券がおすすめです。

米国株投資ならDMM証券がおすすめです。

日本株ならLINE証券がおすすめです。