みなさんこんにちは。今回はみんな大好きデータドッグの2022年Q2決算をまとめていきます。Q1の決算は絶好調だったにも関わらず、ここまで株価はボロボロなデータドッグでしたが、Q2決算はどうだったのか。中身を詳しく確認していきます。データドッグの決算をサクッと確認したい方や、これから投資を考えている方の参考になれば幸いです。

本記事の内容

- データドッグの決算サマリー

- 決算のポイント

- まとめ

1.データドッグの決算サマリー

売上高:予想 $380.9Mに対して、結果 $406.1M(YoY +74%)

EPS:予想 $0.15に対して、結果 $0.24

Q3ガイダンス:売上高予想 $412Mに対して、結果 $412M

Q3ガイダンス:EPS予想 $0.16に対して、結果 $0.16

FY22ガイダンス:売上高予想 $1.62Bに対して、結果 $1.62B

FY22ガイダンス:EPS予想 $0.75に対して、結果 $0.775

結果はオールクリアの決算となりました。ただ、これを受けてアフターでは-10%ほど下落し、翌日はなんだかんだでプラスに。株価が不安定な要因としてはガインダンスが弱い、または成長減速が挙げられています。数字だけ見ればそこまで売られる内容ではないと感じましたが、中身はどうだったのか。これから見ていきます。

まずは現在のチャートの確認から。

データドッグの年初来チャート

ヤフーファイナンスより

年初来で見れば、まだ底値付近をウロウロといった感じ。これは他のグロース株と変わらないですね。特に2020年から高成長を続けてきたデータドッグのここ最近のパファーマンスはかなり悪いです。ただ、データドッグはしっかりと利益を出している数少ないピッカピカグロース企業の一つなので、このままでは終わらないと思っています。

ここからは決算資料とカンファレンスコールから感じた注目ポイントについてまとめていきたいと思います。

2.決算のポイント

決算資料とカンファレンスコールの内容から印象的だったポイントを3つ挙げてみました。

- 好調なARRとNRR

- アップセルとクロスセル

- 今後の見通し

2-1:好調なARRとNRR

公式IRより

公式IRより

以下カンファレンスコールよりポイント抜粋

- 顧客数は、前年同期の約16,400社から約21,200社に増加。ARRが10万ドル以上の顧客数は、前年同期の 1,570社から約 2,420社に増加。これらの顧客は、当社のARRの約85%を占める。

- 大口顧客の成長は続いているものの、その割合は過去の水準を下回る。この影響は、特にeコマースやフード&デリバリーのお客様を含む消費財メーカーでより顕著。

- 既存顧客の成長を見ると、NRRは20四半期連続で130%を超え、引き続きDatadogプラットフォームの既存製品の利用拡大や新製品の採用が進んでおり、好調を維持している。

- 第2四半期にロシアとベラルーシで約200社と契約解消した影響を含め、当四半期に過去最高の1,400社の新規顧客を獲得。また、メディア・コングロマリット、金属鉱石採掘会社、米国政府機関、SaaS事業者、ハイパースケーラーなど、多様な顧客と前年同期比6~7桁の大型案件を当四半期に多数成約。

足元のビジネスは堅調そのものといった感じですね。一部業種の大口顧客の成長は減速していると言っていますが、数字を見る限り問題はなさそうです。ARRも増加していますし、NRRも130%を維持しており、粘着性のあるビジネスを提供していると言えます。

2-2:アップセルとクロスセル

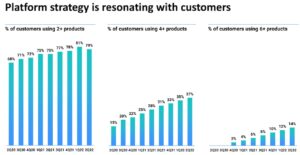

公式IRより

以下カンファレンスコールよりポイント抜粋

- 第2四半期末時点で、2つ以上の製品を使用している顧客は79%で、1年前の75%から増加。また、4つ以上の製品をご利用のお客さまは37%で、前年同期の28%から増加し、6つ以上の製品をご利用のお客さまは14%で、前年同期の6%から増加。

- 第2四半期に獲得したいくつかの案件について。まず、グローバルなサービス・監査会社と7桁のアップセルを締結。このお客様は、オンプレミスのデータセンターから複数のクラウド、特にAzureへの移行を含む大規模なデジタル変革に取り組んでいる。

- アジアでトップのDatadog認定パートナーであるマネージド・サービス・プロバイダーから、7桁のアップセル。このお客様は、従来の監視ツールからDatadogに移行し、Datadogのプラットフォーム全体を採用。

- ある多国籍メディア企業との7桁の契約。このお客様は、国際市場を含め、ストリーミング・サービスの積極的な拡大計画を遂行中。

- このほかにも最近事業縮小や人員削減を経験した企業で、6桁から7桁の規模の新規ロゴの獲得や事業拡大を達成した事例が多数。

クロスセルを効かせたプラットフォーム戦略もグラフから順調に推移していることがわかります。控えめなガイダンスからこの辺りの数字が今後影響してくるのかもしれませんが、業務の効率化やエンジニアリングコストの削減など、今後のマクロ環境下でも一定のニーズはありそうですね。

2-3:今後の見通し

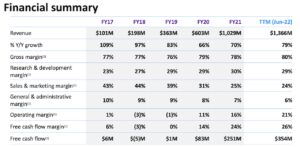

公式IRより

公式IRより

以下見通しに関するポイント抜粋

- 今回のガイダンスでは、顧客のオーガニック成長について保守的な前提を置いている。マクロ経済の不確実性や、一部の顧客における最近の成長率のばらつきを考慮。

- 第3四半期の売上は4億1,000万ドルから4億1,400万ドルの範囲になると予想しており、これは中間値で前年比52%の成長率に相当。

- 2022年度下半期の非GAAPベース営業利益率は2桁台前半となる見込み。当社は非GAAPベースで健全な利益を上げており、フリーキャッシュフローも潤沢。

- 今のマクロ環境にはより大きな不確実性があると認識しているが、お客様の競争優位に欠かせないクラウド移行とデジタルトランスフォーメーションの重要性に変わりはないと考えている。

通期のガイダンスから第4四半期の売上高を算出すると35%くらいまで減速することになるので、今の数字はさすがに保守的すぎる気がしますが、それがマクロ要因なのか、データドッグ自身に何か問題があるのかはまだわかりません。個人的に今回の数字を見る限りでは良い決算であるとしか思えませんでした。営業キャッシュフローマージン及びフリーキャッシュフローマージンは現時点では過去最高の数字を出していることからも、本業のビジネスは順調そのものです。

以上、気になったポイントまとめてみました。他のソフトウェア企業の決算が軒並み好調の中(見通しを含め)割と渋いガイダンスを出してきたデータドッグは確かに謎ですが、数字は素晴らしいものでした。今後の成長に注目したいです。

3.まとめ

ここからは2022年Q2のデータドッグの決算をまとめていきます。

- データドッグの22年Q2決算はオールクリアもガイダンスが弱かった。

- 一部大口顧客の成長は減速しているが、ARRは順調に増加。NRRは130%と高水準を維持している。

- クロスセルは堅調に推移。業務の効率化や人員削減をした企業の新規案件も多数。今後のマクロ環境下でのニーズにも期待できる。

- ガイダンスはマクロ経済の不確実性と一部顧客の成長率のばらつきを考慮した上で設定。今の数字からだと第4四半期には35%程度の成長減速になる。

- 営業キャッシュフローマージンとフリーキャッシュフローマージンは過去最高水準で推移しており、足元のビジネスは好調そのものではある。

こんな感じです。いかがだったでしょうか。

データドッグいいですよね。犬好きとしてはロゴがたまりません。謎ガイダンスが気にはなりますが、現金をしっかりと生み出せているビジネスモデルは、ズームインフォを彷彿とさせる真面目さがあって私は好きです。未だホルダーにはなっていないのですが、どこかのタイミングでインしてホルダーの皆様とウェイウェイしたいと思っております。

その時は是非ともよろしくお願いいたします。

今回は以上です。最後までお読みいただきありがとうございました。ツイッターも楽しくやってますのでフォローお願いします。

米国株投資に興味のある方は、まずは口座開設から始めてみてはいかがでしょうか。

つみたてNISAなら楽天証券がおすすめです。

米国株投資ならDMM証券がおすすめです。

日本株ならLINE証券がおすすめです。